Steuerliche Vorteile

Steuerfreibeträge können ab dem Veranlagungszeitraum 2021 alle Steuerpflichtigen ab einem Grad der Behinderung von 20 erhalten.

Vor dem Veranlagungszeitraum 2021 konnten Steuerfreibeträge Steuerpflichtige erhalten, die

- schwerbehindert sind (GdB 50 oder höher)

- behindert mit einem GdB zwischen 25 und 40 sind und die Behinderung zu einerdauernden Einbuße der körperlichen Beweglichkeit führt

- aufgrund der Behinderung mit einem GdB von 25 und mehr eine Rente oder andere laufende Bezüge aufgrund gesetzlicher Vorschriften beziehen.

Der Nachweis gegenüber dem Finanzamt wird durch Vorlage des Bescheides oder des Schwerbehindertenausweises oder einer Bescheinigung (bei GdB unter 50) geführt.

Für die Steuererleichterung genügt es, wenn die Feststellung nach dem Schwerbehindertenrecht auch nur für einen Tag im Kalenderjahr gegolten hat.

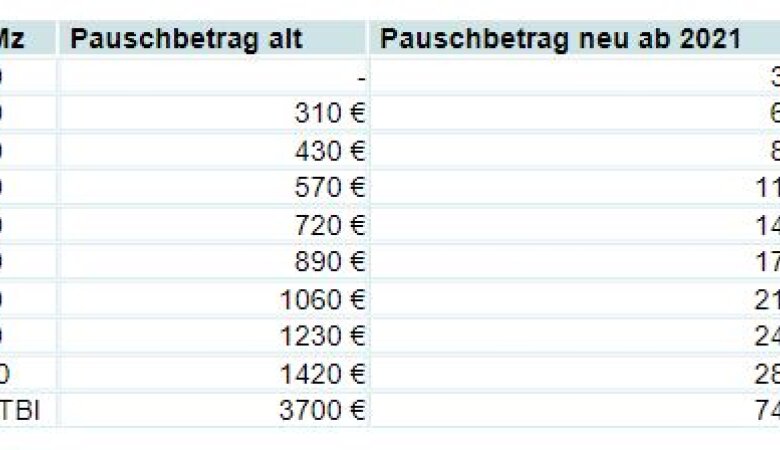

Steuerfreibetrag (sog. "Pauschbetrag")

Der Pauschbetrag ist bhängig vom Grad der Behinderung und Merkzeichen

Pflegepersonen

Wer einen anderen unentgeltlich pflegt, kann den sogenannten Pflegepauschbetrag geltend machen (924 Euro pro Kalenderjahr).

Voraussetzung ist, dass die pflegebedürftige Person in ihrer oder der Wohnung der Pflegeperson lebt und das Merkzeichen H anerkannt ist.

Fahrkosten-Pauschbetrag

Behinderungsbedingt entstandene Fahrtkosten können als außergewöhnliche Belastung nach § 33 Einkommensteuergesetz (EStG) geltend gemacht werden.

Bis zum Veranlagungszeitraum 2020 waren die Fahrten dem Finanzamt einzeln nachzuweisen. Ab dem Veranlagungszeitraum 2021 ist dies nicht mehr erforderlich, sondern die Fahrtkosten können ohne Einzelnachweis pauschal angesetzt werden.

Die Pauschbeträge entsprechen den bisher maximal berücksichtigungsfähigen Beträgen:

| GdB/Mz | Pauschbetrag |

|---|---|

| 70 und G | 900 € |

| 80 | 900 € |

| ag/Bl/TBl/H | 4500 € |

Höhere Beträge können nicht geltend gemacht werden, selbst wenn die Beträge nachgewiesen werden.

Werbungskosten

Die tatsächlichen Aufwendungen für Fahrten zwischen Wohnung und Arbeitsstätte können behinderte Menschen abziehen mit einem

- GdB von mindestens 70 oder mit einem

- GdB von mindestens 50 und Merkzeichen G.

Das gleiche gilt für Familienheimfahrten, wenn ein Arbeitnehmer außerhalb des Ortes, in dem er einen eigenen Hausstand unterhält, beschäftigt ist und am Beschäftigungsort wohnt.

Haushaltshilfe

Steuerermäßigung gibt es, wenn im eigenen Haushalt eine Person zur Verrichtung haushaltsnaher Tätigkeiten,

(z.B. als Putzhilfe oder Pflegekraft)

- beschäftigt wird oder

- entsprechende Dienstleistungen eines selbstständigen Dienstleisters in Anspruch genommen werden.

Bei sogenannter geringfügiger Beschäftigung (§ 8a Sozialgesetzbuch Viertes Buch - SGB IV) der Haushaltshilfe oder Pflegekraft erfolgt eine Ermäßigung der tariflichen Einkommensteuer um 20 v.H. der Aufwendungen, maximal 510 Euro. Ebenfalls 20 v.H., maximal 4.000 Euro Ermäßigung gibt es, wenn der Steuerpflichtige nicht selbst Arbeitgeber ist, sondern die haushaltsnahe Dienstleistung durch einen selbstständigen Dienstleister erfolgt (z.B. Pflegedienst).

Kinder mit Behinderung

Der Pauschbetrag, der einem behinderten Kind zusteht, für das die Eltern Kindergeld oder einen Freibetrag zur Steuerfreistellung des Kinderexistenzminimums erhalten, wird auf Antrag auf die Eltern übertragen, wenn ihn das Kind nicht in Anspruch nimmt.

Bei Eltern, die die Voraussetzungen für eine Zusammenveranlagung nicht erfüllen, wird der Pauschbetrag gleichmäßig auf die Elternteile übertragen. Bei einer Einkommensteuerveranlagung können sie gemeinsam auch eine andere Aufteilung

beantragen.

Erwachsene Kinder

Ein Kind, das das 18. Lebensjahr vollendet hat, aber wegen einer körperlichen, geistigen oder seelischen Behinderung außerstande ist, sich selbst zu unterhalten, kann berücksichtigt werden

- bei der Gewährung von Kindergeld

- als Freibetrag zur Steuerfreistellung des Kinderexistenzminimums (Kinderfreibetrag, Freibetrag für den Betreuungs- und Erziehungs- oder Ausbildungsbedarf)

- beim Entlastungsbetrag für Alleinerziehende nach § 24b Einkommensteuergesetz (EStG)

- bei der Bestimmung der Höhe der von den außergewöhnlichen Belastungen nach § 33 EStG zu kürzenden zumutbaren Belastung und u. a.

- bei der Berechnung der Kirchensteuer und des Solidaritätszuschlags

Weitere Infos zum Steuerrecht erhalten Sie:

Im Wegweiser für Menschen mit Behinderung

Bei Ihrem Finanzamt

In der Broschüre Steuertipps für Menschen mit Behinderung

Kraftfahrzeugsteuer

Das steuerbegünstigte Fahrzeug darf nur von der behinderten Person verwendet werden. Andere Personen dürfen es nur benutzen, wenn die Fahrt der Fortbewegung oder der Haushaltsführung der behinderten Person dient.

Ermäßigung

Schwerbehinderte Menschen (GdB 50 oder höher) mit festgestelltem

- Merkzeichen G (erheblich gehbehindert)

- Merkzeichen Gl (gehörlos)

haben für eine größere Mobilität ein Wahlrecht zwischen

- Freifahrt mit dem ÖPNV und der

- Kfz-Steuerermäßigung auf 50 Prozent des vollen Betrages, sofern das Fahrzeug auf ihn zugelassen ist (Antrag beim Hauptzollamt)

Befreiung

Schwerbehinderte Menschen (GdB 50 oder höher) mit festgestelltem

- Merkzeichen aG (außergewöhlich gehbehindert)

- Merkzeichen H (hilflos)

- Merkzeichen Bl (blind)

werden von der Kfz-Steuer befreit (Antrag beim Hauptzollamt).

Zusätzlich können sie die <intern<Freifahrt im ÖPNV in Anspruch nehmen